当前,新一轮的科技革命和产业革命深入发展,中国要实现高水平科技自立自强,进入创新型国家前列成为科技强国就需要大力支持实施创新驱动发展战略,把更多金融资源用于促进科技创新,推动创新链产业链资金链等的深度融合。公募基金作为重要的机构投资者,在中国金融体系及资本市场的发展中发挥着日益重要的作用,未来,公募基金可以从如下三个方面加快行业的高质量发展,提升对科技创新行业的服务支持,写好科技金融这篇大文章。

丰富创新科创产品,让普通投资者分享科创企业成长红利

在控制风险和有效保护投资者利益的前提下,公募基金应不断加强对于最新科技成果的研究、应用和投资,加大基金产品的创新力度,积极布局契合科技创新驱动发展的相关产品,切实提高公募基金服务实体经济助力科技创新发展的能力,满足居民日常增长财富管理的需求。

一方面,普通投资者直接投资科技企业不仅需要承担更高的投资风险,而且投资准入门槛也相对较高,比如根据上交所发布的关于个人投资者参与科创板股票交易需要满足至少两年以上的证券投资经验及户均证券账户资产不低于50万元。

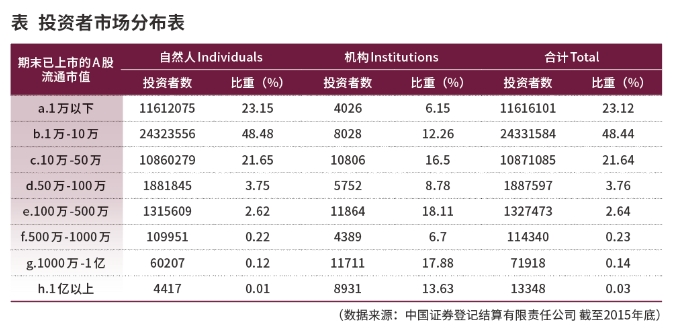

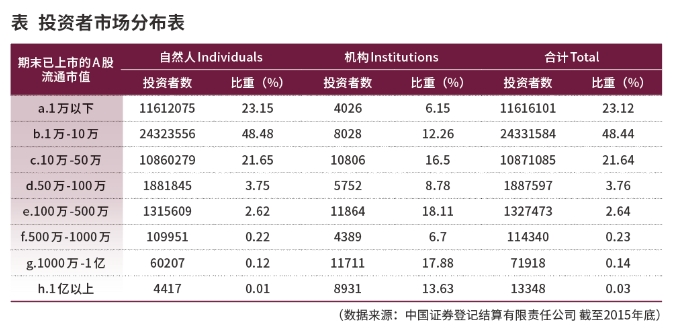

如表所示,根据中登披露的数据(截至2015年底),93%的自然人投资者不符合科创板的开户条件要求,尤其经过最近几年的熊市,投资者持有的市值还下降了,截至目前,持股市值在50万元以下的投资者占比高达96%。

而如果普通投资者通过公募基金投资科创板,投资门槛将大大降低了,首批获批的科创板主题公募基金最低投资金额只需要1元起。通过公募基金,就可以让更多普通投资者参与分享科创企业的成长红利。

另一方面,公募基金应加大产品创新力度,积极开发更多和科创相关的主题基金、ETF、ESG等基金产品,为机构投资者中长期资金入市提供更好的投资工具。

比如ETF产品,虽然最近几年资本市场表现一般,但是ETF市场却逆市增长得到更多机构投资者的认可,截至2022年底,国内共有753只ETF上市交易,同比增长19%,资产总规模达到1.59万亿元,同比增长14%,其中机构投资者持有沪市ETF市值占比为66.74%,交易总规模占比为57.49%。

公募基金应积极践行中长期投资理念,支持科技企业长周期发展

公募基金应积极践行长期投资和价值投资理念,建立健全管理层和基金经理等核心员工的长期考核机制,尤其将三年以上长期投资业绩等纳入绩效考核范畴,弱化规模排名、短期业绩、收入利润等指标的考核比重。着力提升基金公司投资研究的核心能力,加强对技术创新和核心领域等的研究,支持科创企业长周期的发展。

公募基金实行长周期考核也更符合中长期资金比如社保基金等的投资理念,可以吸引更多中长期资金入市。中长期资金的入市有助于科技行业的发展解决“卡脖子”难题。科技行业核心技术的研发周期长风险高存在很多的不确定性,从而导致了科技行业尤其很多新技术领域通过传统银行贷款等间接融资相对困难,依靠资本市场进行直接融资成为更有效的融资手段,尤其随着全面注册制的实施,新兴产业在A股IPO募资规模占比大幅提升。

截至2023年12月13日,电子行业募集金额近1000亿元,占比高达28.3%,位居全行业募集规模及占比第一名,尤其在科创板,电子行业募集规模占比超过50%。

当下,中长期资金在A股市场的持股占比不足6%,远低于境外成熟市场普遍超过20%的水平,未来随着中长期资金的入市,也更加有利于新兴产业的发展。

提升专业研究能力,发现科技企业中长期的投资价值

金融市场最重要的核心功能之一就是对企业的价值进行评估及价格发现。

对科技企业等新经济而言,很多传统的估值评价方法比如DDM/DCF或者PE/PB等可能并不一定适用。由于科技企业在投入产出及行业发展等方面具有很多不确定性,目前行业对科技企业等新经济的企业估值并没有形成公允的评价标准,如果直接套用传统的方法可能会存在很多困难。由于科技企业的特殊性,尤其在散户占比越高的市场,更容易低估或高估科技企业的价值。

虽然过去十年的时间,散户投资者占比下降了近40%,但目前散户投资者占比依然高达44%左右,所以在A股市场,由于散户占比较高,相比海外成熟市场,A股市场的波动性也更大。

最近几年,机构投资者在A股市场的占比不断提升,从2012年的31%提升到2022年的56%,尤其是公募基金,作为目前A股市场上最大的机构投资者,公募基金对市场的定价权和影响力不断的加大。

一方面,公募基金作为专业的投资者,应提升专业研究能力,为科创企业提供相对合理的估值和准确的定价,避免价格长期偏离其价值,助力科创企业利用资本市场做大做强,提升资本市场服务实体经济的能力,增强A股市场的稳定性,提升资本市场的价格发现功能。

另外一方面,公募基金作为中长期投资者,应坚持长期投资价值投资理念,淡化对短期投资业绩的追求,注重企业中长期的持续发展,为普通投资者树立正确的投资理念,践行公募基金服务实体经济和国家战略的能力和使命。

关于促进公募基金支持科技金融的监管政策建议

参考海外成熟市场的经验并结合中国当下的实际情况,未来,建议监管部门可以从如下两个方面来积极引导推动公募基金助力科技创新发展,写好科技金融的大文章。

一是优化基金注册机制,简化科创主题基金等的注册流程。为更好推动公募基金支持科技创新行业的发展,建议未来可以进一步优化基金注册机制,为科创主题相关的基金开辟单独的审核通道,提升科创主题基金的审批效率。

二是扩大公募基金的投资范围,为中小企业创新发展提供资金支持。中国的科技创新公司上市目前主要集中在三个板块包括创业板、科创板和北交所,然而目前公募基金投资北交所的规模和占比都较小,相比创业板和科创板,北交所主题基金发行也相对较少。

建议未来可以逐步放宽公募基金投资北交所的限制,让公募基金更多参与北交所的投资,更好发挥资本市场服务中小企业创新发展,支持中国科技创新自立自强,促进形成“科技-产业-金融”的良性循环。

邵炜为基金公司投资分析师,金融学博士;

黄卓为北大国发院经济学副教授(长聘)、发树学者、国发院副院长

本文刊于《证券市场周刊》